陆挺:央行急转向?正视人民币升值和国际化对

- 2021-01-30 20:23

- 中国经济晨报

- 164

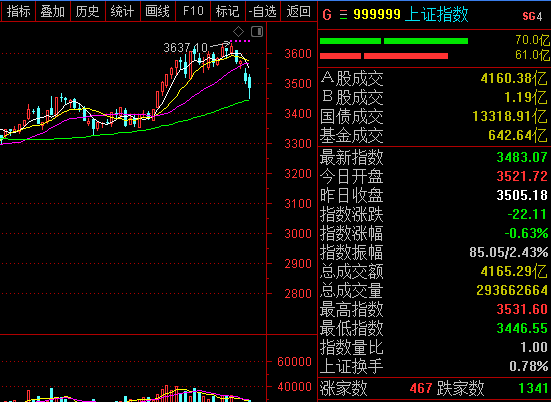

前天股债双跌,市场主要是担心央行政策急转弯,过度收紧流动性。具体原因有两个:一是当天早上央行通过公开市场操作净收回780亿资金,在最近三周银行间市场利率持续上扬接近

前天股债双跌,市场主要是担心央行政策急转弯,过度收紧流动性。具体原因有两个:一是当天早上央行通过公开市场操作净收回780亿资金,在最近三周银行间市场利率持续上扬接近2.8%的情况下,这无疑是雪上加霜,最后导致交易所隔夜利率GC001一度超过6%,加权平均值升至4.4630%,R007和DR007这两天也都超过3.0%。二是央行货币政策委员会马骏博士在接受媒体采访时表示“有些领域的泡沫已经显现…在经济增速大幅下降的情况下出现如此牛市,不可能与货币无关…未来这种情况是否会加剧,取决于今年货币政策要不要进行适度转向。”

马骏博士的风险提示之所以有如此大的影响力,除了其身份之外,时点恰好是在市场信心已经非常脆弱的时候。市场近来对货币政策收紧的担心已经酝酿了几周。A股和港股市场连续多日上涨之后,投机心态不断加重,投资者必然担心央行和其他监管部门为防止泡沫而采取一些措施,因此已经有些风声鹤唳。DR007不断上行,表明银行间流动性日趋紧张。而此时央行还回收长期资金,1月份通过MLF/TMLF到期但仅部分续做而净回收405亿人民币。本周二在有800亿OMO资金到期的情况下央行几乎没有展期,这就好比是压死骆驼的最后一根稻草。

但我相信我国经济因为疫情再度恶化还在面临一些风险,因此即使最近股市火爆,货币政策突然转向的可能性是微乎其微的,市场对此的惊恐担忧是没有必要的。关于货币政策转向的问题,最近一段时间几位中国货币政策的最主要操盘者已有直接清晰的表述。去年 11月6日央行副行长刘国强在国务院政策例行吹风会上就指出“疫情特殊时期的政策不能长期化,退出是迟早的,也是必须的”;央行货政司司长孙国峰则表示“特殊时期出台的政策将适时适度调整”。在12月中旬的中央经济工作会议上,中央提出的“不急转弯”就有两层含义,一是政策是要“转弯”的,二是这个“转弯”的幅度是温和的,且会根据实际情况随时调整的。而央行行长易纲在前天的达沃斯论坛上则表示“中国的货币政策将继续支持经济,中国不会过早退出支持政策,会避免政策悬崖,但也会关注风险”。我相信这几位讲的都是大实话。宽松之后,政策调整是必需;但疫情之下,调整的步伐是温和的,节奏是会根据实际情况调控的。其实马骏博士虽然提示了风险,在同一个采访中也认为“货币政策转向不能太快”。

但问题来了。市场流动性为什么紧张?为什么近期银行间市场利率持续上行?是央行故意要收紧流动性供给以此来给市场降温吗?我认为银行间流动性紧张主要是因为除了缴税季、年初放贷高峰季和春节前的季节性需求等常规扰动因素之外,其他一些特殊因素导致短期内流动性供给减少而需求增加。忽视或低估某些因素,央行的公开市场操作可能就会出现力度不足,导致银行间利率的过度波动。央行应该加大力度研究因为人民币升值和人民币国际化带来的境内流动性管理问题,从而改进公开市场操作。当前金融结构下一定程度的银行间市场利率波动不可避免,甚至有些必要。但央行还是要避免银行间市场利率出现过大的波动,避免引起不必要的恐慌。央行或许有意通过收紧银行间流动性来抑制股市地产泡沫,但我认为可能性不大,这种做法往往效果有限,但成本很高,伤及实体经济。

先谈一下市场流动性为何紧张。除了缴税季、年初放贷高峰季和春节前的季节性需求等常规扰动因素之外,相比往年,最近一段时间流动性紧张既有特殊的供给因素,又有特殊的需求因素。有些与地产和股市有关,有些则无关。

一是人民币升值预期导致最近银行代客结汇快速上升。去年6月初开始人民币兑美元汇率触底反弹,11月初因为欧美二次疫情和美国大选等因素,人民币再度快速升值,前后共升值约10%,到12月时市场对人民币的升值预期已经较为强烈。去年下半年我国出口强劲,而因为原油价格暴跌和出境游中止等因素,我国经常项目盈余急速上升,二季度和三季度经常项目盈余暴增至1102亿美元和922亿美元,是2008年以来的季度最高值,四季度有可能更高。实际上,在12月前,企业和家庭结汇意愿并不强,银行的外汇存款持续上升。但到12月时,外汇存款下降16亿美元,结汇突然上升,商业银行代客结售汇顺差跃升到652亿美元,而在11月还只有35亿美元。有人可能会问,银行买入美元,卖出人民币给居民,只要居民不取现,人民币不是还在银行里面吗?这个说法没错,但这里我们需要考虑到存款准备金这个因素。以去年12月为例,652亿美元的结售汇顺差会将4240亿人民币从银行的超额储备转户转到居民存款账户,若以9.4%的平均存准率来计算,即使不考虑任何取现,也会实际减少398亿人民币的银行间流动性。可以预见,今年1月份结汇数字可能更高,因此有可能会有更多流动性被冻结。

- 上一篇:第三届云上城市穿梭赛正式开赛!

- 下一篇:没有了

- 第三届云上城市穿梭赛正式开赛!

- 百亿奶酪市场争夺加剧,一粒“方块”如何突围?

- 布雷博:2023年上半年大幅增长,收入达19.499亿欧元,较2022年上

- 挑动游戏创业热情,鑫博淼以实力说话

- 不要千篇一律,美好藏心,安全守护在身,从选择夏普智能门锁

- 行政拘留!以虚 假证明、恶意投诉骗取关怀,招行信用卡坚决拒

- 逛2023年空军航空开放活动·长春航空展展馆 近观前沿科技与先进

- 罗姆荣获博世2023年全球优秀供应商大奖

- illy意利咖啡2023 年上半年业绩发布:主要市场营收均实现增长

- 国家宝藏金银纪念币发行,每一枚都是工艺传奇

- 构建朝阳科技创新生态 朝阳科技集团亮相2023全球数字经济大会

- 都喜携手中央置业股份推出曼谷豪宅